تعلم من السوق اليابانية، ونمو الأطباق الصينية الجاهزة

2024-07-27 17:35نشأت الأطباق اليابانية المعدة في الخمسينيات من القرن الماضي وكان الإنتاج الصناعي أقدم من نظيره في الصين. نظرًا لعادات الاستهلاك والثقافة الغذائية المتشابهة، فإن البيئة التاريخية ومرحلة التطوير وجينات المؤسسة في صناعة الأطباق الجاهزة في اليابان لها أهمية مرجعية وتعليمية للصين.

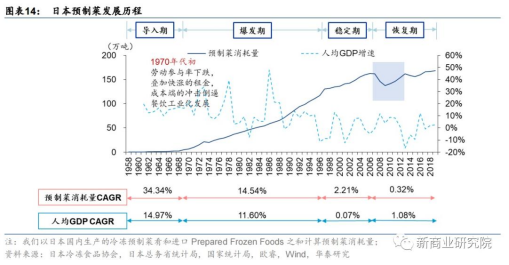

يمكن تقسيم تطور صناعة الخضروات الجاهزة في اليابان إلى أربع مراحل:

1) مرحلة التقديم (1958-1967): تشكلت الأغذية المجمدة في اليابان بعد الحرب العالمية الثانية، مدفوعة ببناء سلسلة التبريد، وقد زاد استهلاك الأطباق المعدة مسبقاً من 1300 طن إلى 25400 طن في 1958-1968، منها قامت أولمبياد طوكيو عام 1964 والمعرض العالمي بشراء عدد كبير من الأطعمة المجمدة، بما في ذلك الأطباق المعدة مسبقًا، بحيث تم تحسين وعي الجمهور بشكل كامل وكسر الصور النمطية للناس؛

2) مرحلة تفشي المرض (1968-1996): مع التطور السريع للاقتصاد الياباني خلال هذه الفترة، أدت الزيادة في الأسر المكونة من شخص واحد أيضًا إلى زيادة الطلب الإجمالي على الوجبات المريحة بين السكان، كما أدى الاستعانة بمصادر خارجية لسلاسل الأغذية والمطاعم إلى تعزيز أدى نمو الصناعة والأطباق المعدة مسبقًا إلى بداية فترة انفجارية في منتصف السبعينيات واستمرت حتى انفجار فقاعة العقارات في اليابان في التسعينيات؛

3) مرحلة الاستقرار (1997-2006): انخفضت الفقاعة الاقتصادية ومعدل المواليد في اليابان بشكل حاد، ونما سوق ما قبل الخضار بشكل مطرد، لكن معدل النمو تباطأ؛

4) مرحلة التعافي (2007 إلى الوقت الحاضر): بعد الأزمة المالية، أظهر استهلاك الخضروات الجاهزة انتعاشًا كبيرًا على شكل حرف V، ثم ظل مستقرًا نسبيًا، وفقًا لجمعية الأغذية المجمدة اليابانية، وحجم السوق في اليابان قبل ذلك. بلغت قيمة الأطباق المصنعة 23.85 مليار دولار أمريكي (عيار التجزئة) في عام 2020، شكلت الأطعمة الجاهزة المجمدة 85% منها والخضروات النظيفة 15%.

إنها تشهد خلفية كلية وصناعية مماثلة لمرحلة تفشي المرض في اليابان.

في السبعينيات والثمانينيات، كانت اليابان في المرحلة المتفجرة لصناعة الخضروات الجاهزة، وارتفع الطلب على النوعين B وC، مما عزز التطور السريع لصناعة الأغذية المجمدة، بما في ذلك الأطباق سريعة التجميد.

بعض المؤشرات الكلية الحالية في الصين تشبه تلك الموجودة في اليابان في السبعينيات والثمانينيات، حيث تجاوز نصيب الفرد من الناتج المحلي الإجمالي 10000 دولار أمريكي، وزيادة معدل التحضر، والتنمية الاقتصادية التي عززت تحديث المجتمع، وهو ما ينعكس في صغر حجم الأسرة، ولكنه يواجه أيضًا تحديات كبيرة. مشاكل انخفاض نسبة القوى العاملة، وارتفاع إيجارات المحلات التجارية، وشيخوخة السكان.

وبسبب تأثرها بالوباء في عام 2020، تغيرت عادات استهلاك السكان، وتضاعف الطلب على الأطعمة المريحة مثل الأطباق الجاهزة.

نظام القياس في جيانتشيزي

قياس الاختراق: يعتبر السوق الياباني مستقرًا نسبيًا، كما أن معدل انتشار الأطباق المعدة مسبقًا في الصين متخلف كثيرًا.

اليابان وفقًا لخطة عمل جمعية المطبخ الصيني، وصل معدل انتشار الأطباق اليابانية الجاهزة إلى أكثر من 60% في عام 2021، بينما يبلغ حوالي 10% فقط في الصين.

معدل التغلغل في اليابان أعلى بكثير من نظيره في الصين لسببين رئيسيين:

1) طعم الطعام الياباني بسيط نسبيًا، ونوع النظام الغذائي ثابت نسبيًا، ويمكن للأطباق الجاهزة أن تلبي معظم احتياجات النظام الغذائي اليومي؛

2) تتمتع اليابان بمساحة أرض صغيرة وتغطية لوجستية عالية لسلسلة التبريد، مما يسهل تشكيل حالة من التركيز العالي.

قياس الفئة: المطبخ الياباني بسيط نسبيًا، لكن تعدين الفئة أكثر كفاية.

1) الأنواع: ينقسم المطبخ الياباني إلى مطبخ كانتو ومطبخ كانساي، وكلاهما يتكون أساسًا من الساشيمي والسوشي والتمبورا، ولكن وفقًا لجمعية الطعام الصينية اليابانية، فقد تجاوز عدد الأطباق المعدة مسبقًا في اليابان 3000؛ على الرغم من وجود ثمانية مطابخ رئيسية في الطعام الصيني، إلا أن هناك أقل من 1000 نوع من الأطباق المعدة مسبقًا، وهو أقل بكثير من مثيله في اليابان، ولا يزال هناك مجال كبير للاستكشاف.

اليابان وفقًا لجمعية الأغذية المجمدة اليابانية، في عام 2020، ستكون قيمة إنتاج كرات اللحم المقلية / الأرز المقلي / شرحات لحم الخنزير / الهامبرغر / شعرية الأودون 30.8 / 23.8 / 20.0 / 19.5 / 1.65 مليار يوان (1 ين).≈0.05 يوان، وهو نفس المبلغ أدناه)؛

3) درجة التوحيد: تجهيز الطعام الياباني بسيط نسبيًا، معظمه محمص ومقلي وما إلى ذلك، لذا فإن درجة التوحيد أعلى من درجة الطعام الصيني؛ يحتوي الطعام الصيني على مجموعة متنوعة من طرق الطهي، والأطباق المقلية، والأطباق المطبوخة على البخار، والأطباق المطهية، وما إلى ذلك، مما يزيد من صعوبة توحيد معايير البحث وتطوير الأطباق، ومن الصعب على شركات الخضروات المعدة مسبقًا تغطية مطابخ متعددة ومعدل انتشار الصناعة ليس جيدًا كما هو الحال في اليابان.

قياس الأنماط: السوق اليابانية ناضجة نسبيًا، وتركيز السوق أعلى من التركيز في الصين.

وفقًا لشركة تشي يان استشارات، تبلغ الحصة السوقية الإجمالية لـ سي ار 10 في صناعة الخضروات الجاهزة في الصين في عام 2020 14.23٪ فقط، في حين ستصل حصة سوق سي ار 5 لصناعة الخضروات الجاهزة في اليابان إلى 64.04٪، والفجوة بين تركيز الصين وصناعة اليابان واضحة.

في السنة المالية 2021، يبلغ إجمالي إيرادات شركة كوبي بوسان/نيشيري طعام/أجينوموتو/اليابان مصايد الأسماك كو., المحدودة.، المؤسسة التمثيلية للأطباق اليابانية الجاهزة، حوالي 322/204/638/39.1 مليار يوان، منها تبلغ إيرادات الأطعمة المجمدة حوالي 183/145/133/12.2 مليار يوان، وتأثير ماثيو أكثر وضوحًا.

ومقارنة باليابان، تتمتع الصين بميزة أكبر في حجم السكان، وتتمتع الشركات الصينية بمساحة واسعة للنمو.

مع وجود عدد كبير من السكان الصينيين يبلغ 1.412 مليار نسمة في عام 2020، أي 11.21 ضعف إجمالي سكان اليابان، فإنها توفر سوقًا أكبر لتقديم الطعام والاستهلاك المنزلي، وينبغي أن يكون سقف سوق الخضار الجاهزة أعلى، وهو ما من المتوقع أن يؤدي إلى ظهور شركات رائدة. بمقاييس دخل أكبر.

وقد تم تحديد النمط التنافسي لصناعة الخضروات الجاهزة في اليابان، وولدت شركات رائدة تبلغ إيراداتها أكثر من 20 مليار يوان. وبالإشارة إلى تجربة اليابان، عندما تتلاشى أرباح النمو المرتفع لهذه الصناعة تدريجياً، فإن الشركات التي تتمتع بقوة منتج أقوى وقوة العلامة التجارية وقدرات سلسلة التوريد سوف تستقر في الأمواج الكبيرة.

نموذج الأعمال B-ثم-C

اليابان: شهدت صناعة الخضروات مسبقة الصنع عملية تطوير للطرف B أولاً ثم للطرف C، وقد ارتفع الطلب على الطرف C بشكل مطرد منذ التسعينيات.

بمراجعة عملية تطوير القناة للأطباق اليابانية المعدة مسبقًا، في منتصف السبعينيات، أدى تطوير قناة B-نهاية وC-نهاية إلى توسيع الفجوة تدريجيًا، ودخلت قناة B-نهاية مرحلة حجم سريع لمدة 20 عامًا، في النهاية في التسعينيات، ومع انفجار الفقاعة الاقتصادية في اليابان، تراجعت رغبة السكان في الخروج للاستهلاك، وتراجعت صناعة تقديم الطعام، وانخفض الطلب على الأطباق المعدة مسبقًا من الدرجة الثانية.

في المقابل، حافظ الطلب على الفئة C على معدل نمو ثابت من السبعينيات إلى نهاية التسعينيات بعد الأزمة الاقتصادية اليابانية خلال الدورة الاقتصادية.

بعد التسعينيات، تباطأت التنمية الاقتصادية، وازدادت نسبة النساء العاملات خارج المنزل، وتصغير حجم الأسرة، فضلاً عن انتشار الأجهزة المنزلية مثل أفران الميكروويف/الثلاجات، والارتفاع التدريجي للأجهزة المنزلية. استهلاك.

الصين: بدأ سوق الطرف B في وقت سابق، ولا يزال الطلب على الطرف C بحاجة إلى التطوير.

وفقًا لشركة يورومونيتور، في عام 2021، تبلغ نسبة الأطباق المعدة مسبقًا 2B و2C في سوق اليابان 6:4 (عيار المبيعات)، كما أن هيكل القناة أكثر توازناً، ونسبة الأطباق المعدة مسبقًا 2B و2C في الصين حوالي 8:2 (عيار الإيرادات).

لقد كانت التربة الغذائية الجاهزة B-نهاية في الصين ناضجة نسبيًا، وتم الانتهاء بشكل أساسي من سلسلة المطاعم والوجبات الجماعية والمطاعم الصغيرة والمتوسطة الحجم وغيرها من الاختراقات، وتعد شركات تقديم الطعام حاليًا أهم قناة مبيعات، ولا يزال الطلب على C-نهاية بحاجة إلى الاستمرار للزراعة أو المتابعة أو المزيد من الاختراق.

في الماضي، كانت الشركات التي وضعت الطرف C بحاجة إلى تحمل مسؤولية تثقيف المستهلك، وانعكست صعوبة التشغيل في:

1) على جانب الطلب، لدى مستهلكي الفئة C احتياجات متنوعة وتفضيلات الأذواق تتغير مع مرور كل يوم، لذلك تحتاج الشركات إلى مواكبة اتجاهات السوق والحفاظ على وتيرة تحديث سريعة للمنتجات الجديدة؛

2) على جانب العرض، قد تكون هناك سلسلة من مشاكل سلسلة التوريد، مثل نقاط الطلب المتناثرة وارتفاع تكاليف النقل، وما إلى ذلك، ومن الصعب كسر عنق الزجاجة في المبيعات.

خلال الوباء، قد يكون تعليم المستهلك الطبيعي وابتكار المنتجات والابتكار التسويقي هو السبيل لكسر اللعبة.

1) على جانب الطلب، زاد استهلاك المشاهد المنزلية بشكل كبير خلال الوباء، وازدهرت التجارة الإلكترونية الجديدة في حقبة ما بعد الوباء، واحتلت الأطباق الجاهزة عقول المستهلكين تدريجياً.

2) على جانب العرض، اختارت معظم العلامات التجارية الجديدة التركيز على الطرف C مع عتبة أقل، وقد ساعد انتشار الإنترنت في تنويع أساليب الدعاية، وأصبحت أساليب التسويق للمؤسسات أكثر مرونة تدريجيًا في المستقبل القريب.

3) على جانب المنتج، أطلقت زينوي شياومييوان أطباقًا خاصة مثل السمك المخلل وشريحة لحم ويلينغتون، وطورت شينليانغ كي أطباقًا مثل جراد البحر الحار، وظهرت منتجات جديدة مبتكرة في تيار لا نهاية له؛

4) على الجانب التسويقي، يحتضن التجار بشكل نشط قنوات التسويق المجتمعي والبث المباشر، مما قد يزيد من تعزيز وعي المستهلكين من الفئة C بالأطباق المعدة مسبقًا ويصبح اختراقًا في تطوير الفئة C.

العناصر المشتركة للشركات اليابانية

يبدأ هذا القسم بمجموعة نيشيري وKobe &مكبر الصوت; كو.، الشركات الرائدة في مجال الأطباق المعدة مسبقًا في اليابان، ويحلل كيف تشكل الشركات المذكورة أعلاه حواجز قوية بطريقة شاملة من أبعاد متعددة، ويستكشف العوامل المشتركة للأطباق المعدة مسبقًا. جعل مشاريع الخضروات تصبح أكبر وأقوى:

1) تراكم المنتجات على نطاق واسع: يعد تنويع الفئات وسيلة مهمة لتوسيع الجمهور، ويتم تسليط الضوء على أهمية قدرات تطوير المنتج؛

2) بناء جدار عالٍ من القنوات: يجب أن يأخذ قبل الميلاد في الاعتبار أو يكون نموذجًا أفضل للقناة، ويجب تنفيذ استراتيجيات التمايز للقنوات المختلفة؛

3) سلسلة التوريد الكثيفة: تحسين تخطيط التوريد يمكن أن يحسن بشكل فعال تأثير التآزر وقدرة التوريد.

تعد كل من نيشيري وKobe أكبر شركتين للخضروات مسبقة الصنع في اليابان، حيث حققتا إيرادات قدرها 32.21/20.37 مليار يوان في السنة المالية 2021.

1) نيشيري: تأسست في عام 1942، وركزت في البداية على بيع الأسماك المجمدة، وفي الخمسينيات من القرن الماضي، بدأت في وضع أعمال الأغذية الجاهزة، واغتنام فرصة مرحلة اندلاع الصناعة، وترويج الأطعمة المجمدة السريعة في مجال تقديم الطعام النهاية، وتوسيع شعبيتها، والعمل الرئيسي للشركة هو تجهيز الأغذية والخدمات اللوجستية والماشية والمنتجات المائية. في السنة المالية 2021، حققت الشركة إيرادات/أرباح تشغيلية قدرها 32.21 مليار يوان صيني/1.85 مليار يوان صيني، -2%/+8% على أساس سنوي.

2) كوبي: ولدت في محافظة هيوغو عام 1985، وتبيع بشكل رئيسي المواد الغذائية المجمدة والمنتجات شبه المصنعة على شكل محلات السوبر ماركت التجارية، ويتم تشغيل معظم سلاسل السوبر ماركت من قبل أصحاب الامتياز، وتحصل الشركة على نسبة 1٪ من حقوق الملكية، وكما اعتبارًا من مايو 2021، أصبح لدى الشركة 927 متجرًا.

في السنة المالية 2021، حققت الشركة إيرادات/صافي ربح قدره 203.7/1.10 مليار يوان صيني، +6%/30% على أساس سنوي، حيث تمثل إيرادات الأغذية الجاهزة أكثر من 90%.

وبحسب الموقع الرسمي للشركة، بحلول نهاية عام 2021، سيكون لدى الشركة 23 مصنعًا لتجهيز الأغذية في اليابان، وأكثر من 350 مصنعًا تعاونيًا في الخارج، ونظامًا كاملاً لقدرة الإنتاج الصينية والموردين الأجانب.

جانب المنتج: بالمقارنة مع معكرونة الأرز سريعة التجميد ومنتجات الأواني الساخنة المجمدة سريعة، فإن التمييز بين الأطباق الجاهزة أكثر أهمية، لذلك يتم تسليط الضوء على أهمية قدرات تطوير المنتج.

نيشيري: قدرات البحث والتطوير المتميزة، والمنتجات الفردية الكبيرة هي القدرة التنافسية الأساسية.

على أساس أبحاث السوق وفهم احتياجات المستهلكين، عززت الشركة قدراتها في مجال البحث والتطوير، ويبلغ معدل النمو المركب لنفقات البحث والتطوير في 16-21 عامًا (8.5%) ومعدل نفقات البحث والتطوير في عام 2021 (7.3%) في حدود في مقدمة أقرانه.

في عام 2021، ستصل نفقات البحث والتطوير للشركة إلى 143 مليون يوان، وسيواصل الفريق الفني صقل المنتجات الجديدة، وقد أطلق الآن مجموعة متنوعة من الأطعمة مثل الأرز والطعام الصيني والدجاج، وخاصة المنتجات المعالجة بعمق مثل المقلية فطائر الأرز واللحوم والتوابل تساهم في القيمة المضافة.

تهتم الشركة بطعم وجودة المنتجات، وتسعى جاهدة لخلق مجموعة متنوعة من المنتجات النجمية الخالدة،"أرز مقلي أصيل"منذ إطلاقها في عام 2001، لا تزال في تحسن مستمر، مع استعادة ذوق الطهاة المحترفين، لمدة 20 عامًا متتالية إلى قمة قائمة مبيعات فئة الأرز المقلي سريع التجميد في اليابان، وفقًا للموقع الرسمي للشركة، وحجم الأرز المقلي الوطني في عام 2021 حوالي 600 مليون يوان.

كوبي: لديها عدد كبير من منتجات العلامات التجارية ذاتية التشغيل، ومظهرها المتنوع يخلق قوة منتج قوية.

وفقًا للموقع الرسمي للشركة، توفر الشركة أكثر من 360 نوعًا من منتجات العلامة التجارية ذاتية التشغيل، ويبلغ عدد الفئات حوالي 5300، ويبلغ عدد وحدات رقم المنتج للمنتجات المستوردة أكثر من 1400، من 40 دولة ومنطقة حول العالم، مع مصفوفة منتجات غنية، ثم تعتمد على حاسة الشم القوية والقدرة على الابتكار لإنشاء مجموعة منتجات من النقانق الألمانية وحساء لحم الضأن المائي والتابيوكا وغيرها من المنتجات، التي تباع بشكل رئيسي في محلات السوبر ماركت التجارية، والطلب في سوق التعدين المكرر.

على جانب القناة، تحولت كل من نيشيري مجموعة وKobe &مكبر الصوت; كو., المحدودة. من التركيز على الطرف B إلى المحرك المزدوج للطرف قبل الميلاد، ثم من خلال مباركة المنتجات ذات الصلة، قاموا بتكرار سيطرتهم المهيمنة الموقف في الجانب B.

نيتشين: قبل الميلاد ذات الدفع الثنائي، منتجات تلميع تتناسب مع احتياجات القنوات المجزأة.

وفقًا لإعلان مجموعة نيشيري، فإن الجانب قبل الميلاد من إيرادات الشركة في عام 2021 سيمثل 55%: 45% على التوالي. في بداية تأسيسها، كانت الشركة موجهة بشكل أساسي نحو الوجبات المدرسية والوجبات الجماعية والمتاجر، وقامت بمطابقة المنتجات المقابلة لقنوات مختلفة.

بالنسبة للمتاجر الصغيرة وعملاء الفئة B الصغيرة، تقوم الشركة بشكل أساسي بترويج منتجات الدجاج ذات الأداء العالي التكلفة، وبالنسبة لعملاء الفنادق، يمكن لفريق مشروع الشركة تقديم خدمات مخصصة وتطوير منتجات متوسطة وعالية الجودة.

مع النضج المتزايد لصناعة الأغذية الجاهزة في اليابان، وتحت تأثير شيخوخة السكان وتصغير حجم الأسر، يستمر الطلب العائلي في الزيادة، وقد طورت نيشيري أيضًا المزيد من منتجات C-نهاية، مثل إطلاق الشركة مجموعة متنوعة من منتجات الطبخ بفرن الميكروويف في عام 1992 لتعزيز مكانتها المهيمنة في الأسرة.

كوبي: من الطرف B الرئيسي إلى قبل الميلاد، المنتج فعال من حيث التكلفة لبناء ميزة تنافسية.

تبيع الشركة بضائعها على أساس الامتياز وقد نمت بمعدل حوالي 30-40 متجرًا جديدًا سنويًا منذ افتتاح أول سوبر ماركت تشغيلي لها في مارس 2000.

في الأيام الأولى من إنشائه، كان السوبر ماركت التجاري مخصصًا بشكل أساسي لعملاء الفئة B مثل المطاعم وتجار التجزئة.

وفقًا للموقع الرسمي للشركة، من أجل تلبية احتياجات العملاء من الشركات، يبيع السوبر ماركت التجاري منتجات واسعة النطاق لتجنب المنافسة السعرية مع المنتجات المنافسة، لأن السعر أرخص بحوالي 20٪ من محلات السوبر ماركت الأخرى، والمنتجات فعالة من حيث التكلفة كما رحب به مستهلكو C-نهاية، بالإضافة إلى ذلك، أنشأ السوبر ماركت التجاري سلسلة من"طعام طعم الأم"، وتحديد موقع ربات البيوت، الذي تفضله مجموعة المستهلكين على نطاق واسع، وزيادة عدد المتاجر بسرعة.

من ناحية العرض، فإن الأطباق الجاهزة عبارة عن أقسام فرعية سريعة التجميد، والتي تتطلب نقلًا كاملاً لسلسلة التبريد، وتعتمد الشركات سلاسل تبريد ذاتية الصنع أو الاستعانة بمصادر خارجية من خلال مؤسسات خارجية، وفقًا لمؤتمر صناعة الخضروات الجاهزة في الصين لعام 2021، تكاليف نقل سلسلة التبريد تمثل 20%-25% من المبيعات.

نيتشيري: توفر شركات الأغذية الطازجة مواد خام عالية الجودة ومنخفضة التكلفة، وتوفر شركات الخدمات اللوجستية النهائية خدمات نقل عالمية فعالة.

بفضل تكنولوجيا التجميد الناضجة والشبكة العالمية لشراء المواد الغذائية، تقوم نيشيري طازج بشراء المكونات من أكثر من 30 دولة بأسعار منخفضة، مما يوفر للشركة مواد خام عالية الجودة ومنخفضة التكلفة، مما يحسن بشكل فعال مذاق الطعام وهوامش ربح المنتج.

اعتبارًا من نهاية عام 2021، هناك 7 شركات تخزين تبريد إقليمية و80 مركز توزيع قائم على التخزين في اليابان، بسعة تخزين تبريد تزيد عن 1.5 مليون طن، لتحتل المرتبة الأولى في اليابان.

في الخارج، بدأت نيشيري الخدمات اللوجستية بالاستحواذ على مستودعات مبردة في هولندا وتوسعت إلى أوروبا وآسيا، بإجمالي 42 قاعدة في 12 دولة.

كوبي: إن التكامل بين الإنتاج والتوريد والتسويق وسلسلة التبريد ذاتية الصنع له مزايا في طرق التوزيع وتوقيت التسليم.

وبحسب الموقع الرسمي للشركة، فإنه بحلول نهاية عام 2021، كان لدى الشركة إجمالي 25 مصنعًا في اليابان، وجاءت معظم المنتجات من مصانعها الخاصة.

يأخذ تخطيط الشركة المتجر باعتباره جوهرًا، ويمتد باستمرار إلى المنبع، ويتقن توريد المواد الخام ومعالجة المنتجات ورابط المبيعات النهائي، ويمكن أن يوفر تكامل الإنتاج والتوريد والتسويق للعملاء مجموعة منتجات متنوعة تحت حالة التكاليف التي يمكن السيطرة عليها.

تتمتع البنية التحتية للوجستيات سلسلة التبريد باستثمار كبير في المرحلة المبكرة ودورة استرداد طويلة، ويمكن أن تحقق مزايا التكلفة من خلال تأثير الحجم بعد النضج.

من خلال بناء لوجستيات سلسلة تبريد مستقلة، تحافظ الشركة على العملية الكاملة لنقل المواد الخام والمنتجات الطازجة في درجات حرارة منخفضة، وتتحكم بشكل فعال في تكلفة سلسلة التوريد.

نموذج النجاح: على مستوى التقييم، تبلغ قيمة التربية البدنية-تي تي إم لشركة كوبي &مكبر الصوت; كو., المحدودة./نيشيري في فترة النمو السريع 70-80x/30-35x على التوالي، وقد شكل القادة الأجانب حواجز تنافسية في الجوانب الثلاثة"المنتج + القناة + سلسلة التوريد"، وتوفير مرجع لتنمية الشركات الصينية.

1) على جانب المنتج، قامت نيشيري بتطوير الطرف C من خلال إثراء مصفوفة المنتج، ومساعدتها على أن تصبح رائدة في الصناعة، وقدرة كوبي على بناء منتج واحد كبير لبناء خندق مؤسسي؛

اليابان وفقًا لشركة يورومونيتور، في عام 2021، تبلغ نسبة 2B و2C من الأطباق الجاهزة في اليابان 6:4 (عيار المبيعات)، وقد تحولت كل من نيشيري مجموعة وKobe C&مكبر الصوت;o من التركيز على الطرف B إلى مراعاة الاستهلاك احتياجات الطرف B والطرف C، وتنفيذ استراتيجيات مختلفة لقنوات مختلفة؛

3) على جانب العرض، تقوم نيشيري بتوسيع الأعمال الجديدة في المنبع، مع التخطيط اللوجستي للمصب، تتمتع كوبي أيضًا بسلسلة توريد قوية في المنبع والمصب، وتمتلك اليابان مساحة صغيرة من الأرض، وتقود الشركات في المرحلة المبكرة من التطوير من خلال المزايا الرأسمالية لتحسين تغطية الخدمات اللوجستية لسلسلة التبريد بسرعة، بعد تشكيل مزايا الحجم، رفع عتبة دخول الصناعة.

وبالرجوع إلى تجربة تطوير الشركات الرائدة في اليابان، ومقارنة المعايير في الخارج والدمج مع الظروف الفعلية في الصين، هناك التنويرات التالية:

تعتمد صناعة الخضروات الجاهزة في اليابان على منتجات فردية كبيرة، والمأكولات التقليدية الصينية ضخمة، وتكنولوجيا الطهي معقدة، واختلافات الذوق تتسبب في استخراج نطاق المنتجات الفردية، وتحتاج قدرات البحث والتطوير في مصفوفة منتجات الشركة إلى مزيد من التحسين، تحسين مذاق الأطباق، والتغلب على مشكلة"التكيف مع الماء والتربة"التي تواجه التوسع الوطني.

بالإضافة إلى ذلك، فإن مساحة السوق للطرفين B والطرف C كبيرة، وقد يكون قبل الميلاد نموذجًا أفضل للقناة، والخصائص الإقليمية لمؤسسات الأغذية الجاهزة في الصين واضحة، ولا يزال تخطيط سلسلة التبريد بحاجة إلى التطوير تحسين.